原标题:21资管研究:“进击”的权益 理财子公司权益类产品剖析

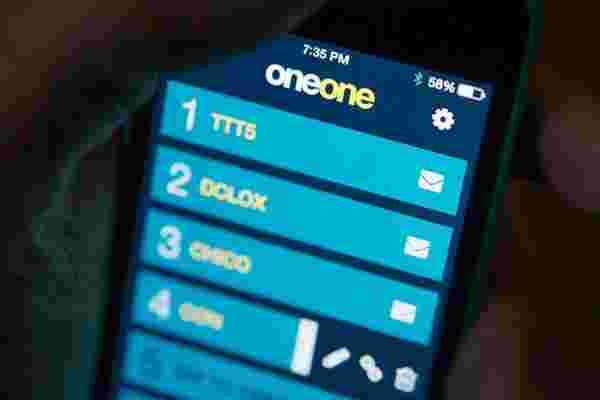

截至10月14日,银行理财子公司登记的理财产品共计2110只。从投资性质看,当前理财子公司主要发行的产品包括固定收益类、混合类和权益类3种类型。

据中国银保监会官方披露,截至2020年6月末,银行理财产品权益类资产配置规模已达7907亿元,约占银行理财总资产的3%。

总量不超过8000亿,且占资金总量比重偏低。与此相对应的数据是,截至10月13日收盘,沪深交易所股票总市值76.34万亿,约合11.28万亿美元,为2015年以来第二次突破10亿美元大关。若以银行理财配权益的比重对比股票市场总市值,占比约1.04%。

这个比重看似不高,但毫无疑问,这是未来A股增量资金的重要来源。银保监会主席郭树清今年6月对外表示:“加大权益类资管产品发行力度。支持理财子公司提高权益类产品比重。”并要求,推进银行与基金公司、银行与保险公司等各类机构深度合作,鼓励银行及理财子公司将更多符合条件的公募基金管理人纳入合作机构名单。

以机构的维度来衡量,大行的非保本理财产品规模通常在1万亿-2.5万亿之间,如果以3%为权益类资产来计算,那么各家大行约有300亿-750亿左右的权益类资产配置规模。这个规模差不多对应2019年公募基金管理资产规模榜单中的30-60名的管理资金量。

另外一个数据统计口径来自中国理财网,数据显示,截至2019年末银行非保本理财总规模为23.4万亿元,其中理财资金投向存款、债券(含同业存单)及货币市场工具的余额占全部投资余额的71.75%。债券是理财产品重点配置的资产之一,在理财资金投资各类资产中占比最高,达到59.72%;权益类资产余额占比为7.56%,即银行理财约有1.77万亿是以直接或间接的形式投向权益类资产。参照公募基金产品规模,截至2019年末,权益型基金(包含股票型及混合型基金)规模约为3.22万亿,其中股票型基金总规模1.14万亿;从投向来看,投资于权益资产的总规模约2.42万亿元。从这角度上看,理财子公司投资于权益类资产的总规模仅比公募基金低0.65万亿元。

不过,从中国理财网公布的近三年数据来看,尤其是资管新规实施以来,非保本理财中,债券是收益波动较小且比重逐渐上升的资产,而权益类资产比重从2017年的9.47%下降到2019年的7.56%。可见在资管新规之后,银行理财在资产投向上采取保守态度,也说明了未来权益类产品比重上升空间巨大。随着监管的引导,权益类资产在银行理财资产中的占比将出现先降后升的局面。

纯权益类产品拆解

《商业银行理财业务监督管理办法》要求,商业银行应当根据投资性质的不同,将理财产品分为固定收益类理财产品、权益类理财产品、商品及金融衍生品类理财产品和混合类理财产品。固定收益类理财产品投资于存款、债券等债权类资产的比例不低于80%;权益类理财产品投资于权益类资产的比例不低于80%;商品及金融衍生品类理财产品投资于商品及金融衍生品的比例不低于80%;混合类理财产品投资于债权类资产、权益类资产、商品及金融衍生品类资产且任一资产的投资比例未达到前三类理财产品标准。

目前银行理财子公司发行的纯权益类产品数量很少,产品体系、投研能力等都还在完善之中。银行理财子公司对权益类产品的运作较基金公司更为谨慎,更适合银行的目标客户。

虽然2018年出台的《理财子公司管理办法》就明确了理财子公司在通过公募基金投资股票之外,还可以直接投资股票市场,但真正这样操作的理财子公司寥寥无几。今年年中光大理财发布首款纯权益型产品,才终于破冰。

根据中国理财网统计数据,截至10月14日,银行理财子公司登记的理财产品共计2110只。从投资性质看,当前理财子公司主要发行的产品包括固定收益类、混合类和权益类3种类型。其中,固定收益类产品占比最高,共发行1614只,占总发行数量近八成;混合类产品共发行了491只,占比达23.27%;权益类产品仅有5只发行,且产品风险等级为中高风险。

目前银行理财子公司只发行了5款权益类产品。但大多数理财子公司发行的固收类和混合类产品中都配置了权益类资产,配置比例通常在20%或30%以内,不过也有部分混合类产品的上限高达70%。

风险评级最高的是招银理财最新推出的“招卓沪港深精选周开一号权益类理财计划”[风险评级:R5(激进型)五级高风险],9月15日开始发行,该产品为招银理财首只主动管理的纯权益型理财产品,可直接投资A股和港股市场,投资于股票资产的比例占净资产80%-95%,并在产品设计中加入了股指期货对冲权限。

目前招行组建了19人团队的权益直投部门,共有3位投资经理,平均具备10年以上投研经验。去年以来,从外部资管和券商等机构引进了10余位市场化的投研人员,包括9位资深行业研究员,覆盖金融、地产、机械设备与新能源、可选消费品、必选消费品、科技与互联网、化工与新材料等九大板块。已经构筑了500多个沪港深龙头优质公司作为基础股票池,其中重点股票池里有大概190只,分别占A股、H股总池子的9%和3%左右。

此外,在整个权益投资方面(包括委外),招银理财已有一个50人左右的权益/多资产投资板块。

光大理财是目前推出纯权益类产品最多的理财子公司。在招银沪港深精选周开一号之前,光大理财先后推出了两只权益型产品:“光大阳光红卫生安全主题精选”和“光大阳光红300红利增强”。

相对于更加平稳的“固收+”产品,权益类产品显示出了更强的波动性。例如,9月10日,光大阳光红卫生安全主题精选创下了成立以来的最低净值0.9296元,近一个月内最大回撤超过9%。

另外,9月25日光大理财开始募集“阳光红ESG行业精选”,产品为四级中高风险。

光大理财董事长张旭阳曾对21世纪经济报道记者表示,通过委外FOF、MOM的形式投资股权是个很重要的方式,需要对投资顾问、基金管理人有科学、一致、稳定的评价体系,这其中有评价、遴选、再平衡的过程。但随着银行自身理财能力的提升,在某些主题和品种上,不排除依据自身投研能力发行产品,特别是自己管理的股票型产品。“前一种模式让我们作为‘买方的买方更好地理解市场运行逻辑,专注不同机构的核心能力,后一种模式让我们更好地去理解市场价格波动的阶段性主导因素。”张旭阳观察到,今年上半年很多银行理财子公司发行产品中,风险评级三级及以上的产品占比提升。

“工银财富系列工银量化理财-恒盛配置理财产品”,实际上是延续工行资管部发行的理财产品,2012年开始滚动募集,在此不多赘述。

此外,苏银理财在积极布局含权益类产品线,酝酿推出包括固收增强的“恒源”系列、混合类的“聚源”系列和纯权益类的“卓源”系列等产品。

密集调研上市公司

与基金公司一样,银行理财子公司也开始密集调研上市公司,为做强权益类产品做好铺垫。

今年以来,Wind上可查的银行理财子公司调研上市公司的记录共20条,虽然统计不完整,但银行理财子公司对上市公司的偏好可窥一斑。

Wind数据显示,招银理财最“勤快”,今年以来对上市公司至少调研了12次,非常青睐中小板和创业板。其中4月和9月两次调研A股大热的迈瑞医疗,海鸥住工这样的全屋装配企业,歌尔股份这样的拥有VR科技的公司,佛燃能源等从事综合能源行业的公司,伟星股份、森马股份等从事服装业的公司,以及富安娜、罗莱生活等纺织品企业也受到招银理财的关注。

与招银理财兴趣有所重合的包括中银理财(歌尔股份)、兴银理财(海鸥住工)、南银理财(迈瑞医疗)等。

但调研并不意味着将会直投股市。多位大行理财子公司高管表示,理财产品的创设也要考虑母行的声誉,以及目前客户的接受程度,因此不会学习基金公司大举入市的操作方式。

一位大行理财子公司产品经理表示,该行目前的权益投资主要是通过基金,还没有直接持有股票。选择一些调研标的,通过对企业的调研去了解这个行业,然后再通过行业选择相应的基金管理人去投资。

他指出,关于纯权益产品,该行是可以发行的,比如量化对冲类产品比较符合银行理财客户的风险需求,但也要与渠道部门沟通。“因为银行理财的客户大多数对亏损承担能力比较低,所以渠道部门也会担心产品的权益波动比较大。但其实波动资产回撤很小,资产也有一些储备。我们接下来会跟客户沟通,看能否尽快把权益类产品做出来。这样的产品需要提前告知投资者最大回撤是多少,需要一个策略提前知道风险有多大。”

金融价值网

金融价值网