麦格理集团有限公司(ASX:自全球金融危机以来,MQG已经经历了转型。现在,银行/资产经理专注于产生更多的年金形式的收益(例如,通过管理投资者资金),这种收益会随着时间的推移而重复出现,而不是以承销的形式出现一次性收益。

根据瑞银(UBS)分析师最近进行的计算,麦格理(Macquarie)在2015年的收益中,有23%来自传统的投资银行类收益,即投资银行业(发行和承销证券等),股票,国债(主权债券)和固定收益资产。

其余77%来自非投资银行活动,例如房地产开发,住宅抵押和基金管理。

为了以另一种方式细分收入,麦格理(Macquarie)在2015年从以下细分市场产生了收入:

*分数是四舍五入的,所以总计不等于100%。资源:麦格理集团2015年报告

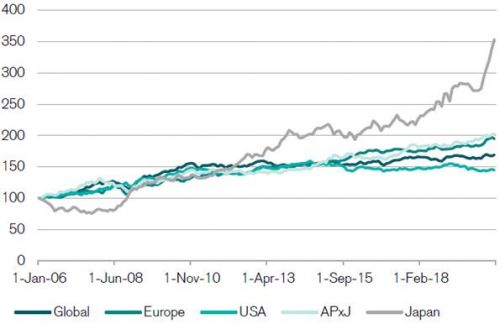

资产和财富管理是近年来增长最快的部分,这与Macquaries所说的增加年金形式的收益的策略是一致的。根据今天早些时候在Fairfax媒体上报道的研究,这一策略的意外后果是促使麦格理集团跻身全球前50名资产管理公司,管理的总资产达3,700亿美元。

澳大利亚联邦银行(ASX:CBA)通过子公司Colonial First State在全球排名前100位的管理公司中排名第二,在澳大利亚排名第二,管理资产达1,560亿美元。那么这对投资者意味着什么呢?

首先,它显示了麦格理集团可能从规模经济中受益多少,随着公司活动规模的扩大,利润的增长速度快于成本的增长速度。其次,也许更重要的是,它显示了麦格理集团在全球范围内有多少只馅饼。

尽管这种多样化并不能使企业不受收入疲软的影响,但确实提供了各种各样的增长机会,这使麦格理成为澳大利亚大型银行的最爱。正如我之前所写,按当前价格计算,该股并不便宜,但与继续持有麦格理集团有限公司的股票相比,投资者的表现可能要差得多。

金融价值网

金融价值网